Le Point hebdomadaire du 25 Novembre 2016

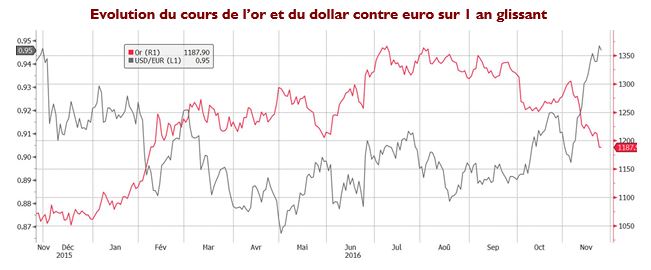

Le cours de l’or a fortement diminué depuis le début du mois de novembre, revenant même au point le plus bas depuis 10 mois. Contre toute attente, il semble que ce mouvement du métal précieux soit lié à l’élection américaine et à la forte poussée du dollar. Des rumeurs provenant du marché indien sont par ailleurs venues accélérer la tendance. Nous pouvons donc légitimement nous demander si ces nouvelles conditions vont continuer d’impacter négativement les cours de l’or ? Nous pensons au contraire que le métal jaune bénéficiera à nouveau de sa réputation de valeur refuge dans un contexte d’incertitudes politiques et économiques aux Etats Unis ainsi qu’en Europe.

Le récent décrochage de l’or est lié aux nouvelles anticipations outre Atlantique couplées à un facteur conjoncturel indien

L’élection surprise de Donald Trump a provoqué une forte hausse des anticipations de remontée des taux US qui rend l’or moins attractif. Dans ce contexte, le métal jaune, libellé en dollars, est aussi particulièrement affecté par l’ascension inattendue du billet vert constatée ces quinze derniers jours[1]. Mais la chute du prix de l’or s’est probablement accélérée le 11 novembre en raison de rumeurs d’interdiction de toute importation du métal jaune en Inde jusqu’au mois de mars. Afin de maitriser sa balance commerciale, le gouvernement indien voudrait notamment éviter que les bijoutiers échangent les billets de 500 et 1000 roupies, qui vont être retirés de la circulation, contre de l’or. Les investisseurs ont ainsi « lâché » le métal précieux de peur de voir la demande fortement diminuer étant donné que l’Inde en est le principal consommateur avec la Chine.

Des fondamentaux qui restent favorables – Une opportunité pour se positionner sur l’or

L’euphorie liée à la relance budgétaire voulue par Donald Trump pourrait rapidement retomber. En effet, le puissant plan de relance et les différentes baisses d’impôts promises par le Républicain devraient contribuer à améliorer la consommation mais accroitre considérablement la dette du pays. Des analystes[1] estiment que le déficit public devrait se creuser de 5000 milliards de dollars minimum soit plus de 25% du PIB des États-Unis aujourd’hui. Sachant que la dette du pays représente déjà plus de 100% de son PIB, nous pouvons nous interroger sur les conséquences négatives de la remontée prochaine des taux directeurs. Avec une dette de plus de 100% du PIB, une remontée des taux de 1% implique en effet une hausse de plus de 1% de la dette nouvellement émise ! Nous voyons dès lors que le potentiel de hausse des taux réels[2] voulue par la Fed est limité. Or, tant que les taux d’intérêts réels restent faibles, l’or est attractif relativement aux actifs financiers traditionnels. L’une des plus fortes appréciations du métal jaune s’est d’ailleurs produite à la fin des années 70 lorsque les taux nominaux de la Fed étaient proches de 9% mais que les taux réels étaient négatifs.

La forte poussée du dollar pourrait également peser sur la croissance américaine dès 2017 en rendant les entreprises exportatrices moins compétitives. Les États-Unis ont pourtant besoin d’une forte croissance pour financer l’explosion anticipée de la dette. Tous les problèmes n’ont donc pas été réglés par le seul discours post électoral de Donald Trump. Les marchés pourraient ainsi connaitre prochainement un regain de volatilité profitable à l’or.

Il ne faut par ailleurs pas oublier les tensions présentes en Europe, entre les négociations à venir du « Brexit », le referendum à haut risque en Italie et les problèmes financiers de certaines banques. L’or pourrait donc rapidement retrouver son rôle de valeur refuge.

De même, la poursuite de l’assouplissement quantitatif au sein de la zone euro et au Japon, ainsi que la lenteur du resserrement monétaire aux États-Unis sont autant de facteurs qui seront bénéfiques au métal précieux.

Ainsi, même si l’euphorie « Trump » et l’attitude du gouvernement indien pèsent sur les cours de l’or à court terme, cette baisse représente selon nous une bonne opportunité d’achat au regard des nombreuses incertitudes économiques et politiques à venir.