FED : à l’approche du FOMC…

La question que le marché se pose, spécialement depuis la fin du 3ème trimestre 2014 est : Quand est-ce que la FED agira afin de remonter ses taux directeurs ? Cette question va revenir tout au long des prochains jours car le FOMC (ou Federal Open Market Comittee) se réunit les 16 et 17 septembre. Le FOMC est un comité de 12 personnes qui prend les décisions en matière de taux. Il est présidé par la Présidente de la FED, Janet YELLEN.

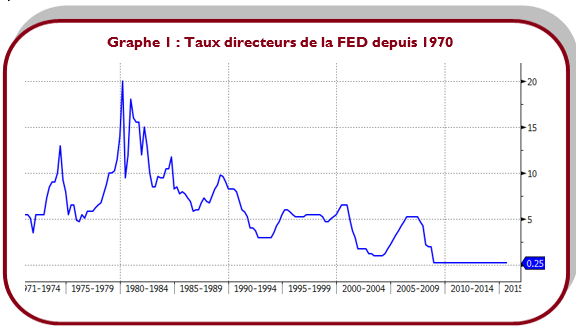

Les taux directeurs des Etats-Unis sont figés à 0,25% depuis fin 2008, suite au programme de Quantitative Easing mis en place par la FED afin de sortir le pays de la crise financière. En 2007, ce taux était à 5.25%.

La réelle problématique de la remontée des taux est l’effet que cela engendrerait sur l’économie. Une sortie trop tardive augmenterait le risque de voir émerger une nouvelle bulle financière alors qu’une sortie trop précipitée menacerait la reprise fragile de l’économie américaine et la stabilité de son système financier.

Une hausse des taux a aussi normalement pour effet de renforcer le dollar et de faire baisser les marchés actions.

Les taux bas sont associés à la politique de QE. Le Quantitative Easing (QE), ou politique d’assouplissement quantitatif, consiste à acheter massivement des titres publics ou privés sur les marchés financiers afin d’injecter des liquidités dans l’économie. Les Etats-Unis ont mené 3 programmes de QE :

- Le premier QE, fait référence à l’achat en 2008 et 2009 de plusieurs milliards de dollars de dette bancaire, de prêts hypothéqués et autres titres privés ou publics. Il a été mis en place afin de relancer l’économie américaine après la crise financière.

- En novembre 2010, la FED avait annoncé un programme de rachat de 600 milliards de dollars de bons du Trésor. Cette politique monétaire non conventionnelle, appelée ainsi par opposition à la politique monétaire traditionnelle qui consiste à modifier le taux d’intérêt sur les réserves que les banques détiennent à la Fed, a alors été surnommée QE2.

- Le troisième, et pour l’instant dernier épisode, QE3, a été lancé en septembre 2012, et est arrivé à son terme en octobre 2014.

Au moment de l’arrêt de ce QE3, il avait été annoncé que le délai entre l’arrêt des achats d’actifs et le premier tour de remontée des taux serait « considérable ». On parle de premier tour car normalement un premier mouvement de remontée des taux sera suivi de plusieurs (tapering).

Les spéculations sur la durée effective de ce délai nécessaire à la hausse des taux ont évolué dans tous les sens depuis.

En décembre 2014, la majorité des économistes voyaient une action du FOMC dès la fin du 1er trimestre 2015 mais suite (i) aux baisses considérables des matières premières combinées au (ii) renforcement de la devise américaine, (iii) aux intempéries subies au T1 2015 et (iv) une inflation qui peinait à redémarrer et qui est sortie en recul à -0.70%, les taux n’ont pas été modifiés.

Après ce premier trimestre dans le rouge, si on s’en tient aux statistiques publiées, la croissance américaine serait sur la bonne voie (+3.70% au T2 2015).

Depuis la fin du T1 2015, le consensus tablait sur une hausse en Septembre 2015, soit dans une semaine. Mais une nouvelle spirale de nouvelles négatives s’est enclenchée : (i) ralentissement de la Chine, (ii) faiblesse des prix du pétrole, associée à des pressions baissières sur les autres matières premières et (iii) faiblesse de la demande dans les pays émergents.

Tout ceci contribue à, repousser encore le moment d’inflexion haussière sur les taux d’inflation dans les grands pays développés, contraignant les banques centrales à conserver une posture prudente.

Ces évènements ont entrainé un nouveau revirement des anticipations qui privilégient désormais le FOMC d’octobre et tablent donc sur une poursuite de l’incertitude. Cette nervosité est un des trois facteurs, avec les mouvements du pétrole et les cours boursiers en Chine, qui expliquent la volatilité observée sur les marchés.

Malgré ces changements soudains, le marché est convaincu que Janet Yellen agira cette année. Une non-action après les propos tenu par la FED serait prise comme un mauvais signal par le marché qui comprendrait que la croissance américaine serait de nouveau en difficulté.

Dans un monde idéal, le premier mouvement de remontée serait annoncé la semaine prochaine.

Benjamin Chiche

Assistant de gestion