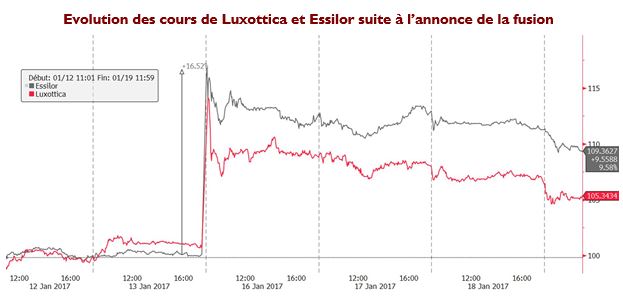

Après des mois de discussions tenues secrètes, le projet de rapprochement entre Essilor et Luxottica a abouti dimanche 15 janvier. Le numéro un mondial des verres correcteurs et le leader des montures fusionneront d’ici la fin de 2017 dans le cadre d’une offre d’échanges sans cash. Dès l’ouverture des marchés le lundi, les deux titres ont fortement progressé. Quelles sont les principales raisons de cette euphorie ? Est-elle justifiée ?

Les chiffres du rapprochement

La nouvelle alliance entre Essilor et Luxottica créera une entité de plus de 140.000 employés dotée d’un chiffre d’affaires d’environ 15 milliards d’euros « soit 15% du marché mondial » selon le PDG d’Essilor. Sur la base des comptes 2015, l’EBITDA net se situerait autour de 3.5 milliards d’euros.

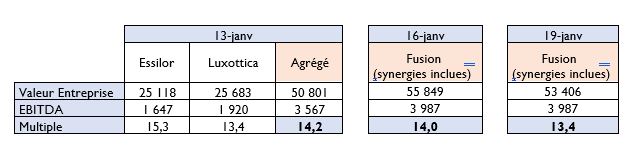

La valorisation agrégée des deux groupes avant l’annonce était de 47 milliards d’euros. Après l’annonce de l’opération elle atteignait 53 milliards d’euros (+12.8%). Or l’opération est un seul échange d’actions : pour chaque action Luxottica l’actionnaire reçoit 0.461 action Essilor. Juste avant l’annonce de l’opération, la parité était de 0.485.

Sans prime, il ne devrait normalement pas y avoir de variation des cours.

Or à l’ouverture lundi Essilor était en hausse de 16.5% et Luxottica de 14.2% (au plus haut). La seule explication de cette hausse tient aux synergies

Des synergies à la fois de revenus et de coûts

La somme des synergies atteindra à terme un montant annuel compris entre 420 et 600 millions d’euros sur l’EBIT. Elles se répartissent entre des synergies de revenus et des synergies de coûts :

- Les synergies de revenus (200 M€ à 300 M€) sont attendues de l’amélioration du mix produits à la fois dans les verres et les montures, d’une pénétration accrue dans le solaire et le online et de la montée en puissance dans les pays émergents.

- Les synergies de coûts devraient provenir de la réduction des frais administratifs et des achats (70 M€ à 100 M€) et de l’optimisation de la supply chain (150 M€ à 200 M€).

Le tableau suivant démontre bien que ce sont les synergies annoncées qui justifient la hausse des valorisations. Malgré la hausse des cours, le multiple d’EBITDA reste stable : de 14.2 avant fusion à 14.0 après prise en compte de 420 m de synergies[1].

On doit faire à ce stade 3 commentaires :

- Ces synergies vont se mette en place dans le temps (le communiqué parle de moyen terme)

- Si les synergies de coûts offrent une certaine garantie, les synergies de revenus sont toujours plus aléatoires

- Toute opération a une part d’aléa et peut échouer (refus des actionnaires d’Essilor, autorités de la concurrence…)

On peut en déduire que la réaction du marché a été un peu rapide. Par rapport aux cours de lundi matin, Essilor rebaissait de 5.8% jeudi 19 à la clôture et Luxottica de 4.7%.

Notre fonds Ariane détenait des titres Essilor et les a vendus lundi en début de matinée. Nous ne nous interdisons pas de les racheter dans quelques jours.

[1] Après prise en compte de synergies à 600 m€, le multiple descend à 13.4