Le Point Hebdo du 04 Mars 2019

La politique monétaire non conventionnelle a été mise en place par la Banque du Japon en 2001, abandonnée en 2006 puis reprise en 2013 et étendue aux rachats d’actions sous forme d’ETF. La BOJ a essuyé les plâtres en raison de la position inconfortable de l’économie nipponne, en déflation depuis le début des années 2000. On ne peut pas dire pour autant que la politique monétaire japonaise soit un modèle à suivre. Au contraire.

A la suite des crises intervenues à partir de 2007, les autres banques centrales ont copié la Banque du Japon et ont progressivement mis en place des politiques non conventionnelles.

Une politique monétaire progressivement modifiée.

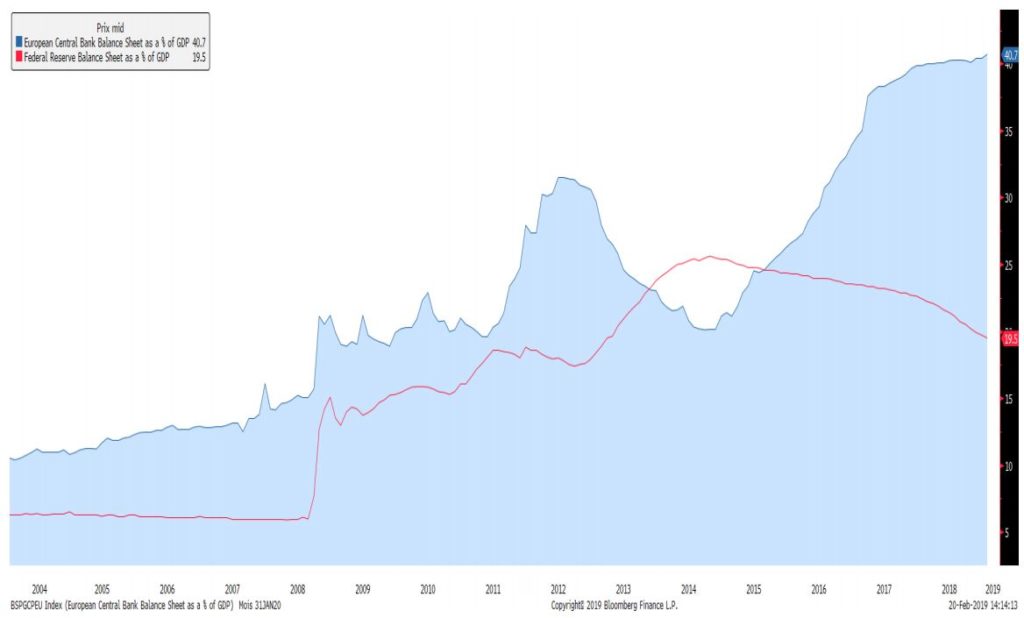

La politique monétaire non conventionnelle consiste en effet à créer de la monnaie sans contrepartie, opérations dites de « planche à billets ». La monnaie créée par la banque centrale est versée aux banques en échange de titres déjà acquis par les banques, et donc déjà financés. Le surplus de monnaie n’est pas affecté et peut être utilisé à l’achat de titres au lieu de financer des opérations de crédit dans le cadre d’une politique « conventionnelle ». Ainsi se forment des bulles financières. C’est la crainte de ce type de valorisation d’actifs qui avait motivé la FED américaine pour annoncer dès 2014 une sortie progressive de ces politiques, ce qui a conduit notamment à l’annonce de plusieurs hausses de taux directeurs. La BCE elle aussi a entamé ultérieurement une sortie progressive de ces mécanismes.

2020 : le retour aux politiques non conventionnelles ?

La FED a réussi à stopper ses injections de monnaie et a aussi réussi à faire décroître son bilan, mais elle a du mal à poursuivre les opérations de normalisation de son bilan car cette politique est accusée d’accentuer le ralentissement économique attendu. Le prochain compte-rendu du FOMC (Federal Open Market Comity) début mars devrait clarifier la situation. Le virage à 180 degrés pris lors du dernier comité ne facilite pas la lecture.

La dernière grande banque centrale à s’être convertie aux opérations non conventionnelles a été la BCE entre l’annonce de 2015 et la fin prévue de 2018. Les rachats de titres par la BCE comme ceux de la FED réduisent la liquidité disponible des banques.

Toutefois, contrairement à la FED, la BCE remploie les tombées des emprunts achetés dans le cadre du QE, ce qui permet d’amortir la dégradation de la liquidité du système bancaire de la zone euro. En revanche, les taux directeurs européens restent à un niveau très bas contrairement aux taux de la FED qui ont été au moins en partie « normalisés ».

De ce fait la BCE n’a pas de marge de manœuvre pour relancer l’économie européenne si nécessaire. Elle semble à priori condamnée à remettre en place un nouveau QE. A moins que le système de LTRO (Long Term Refinancing Operations) qui permet d’accorder au système bancaire des prêts de quelque trois ans s’avère suffisant, en gagnant du temps sur la phase de remontée des taux directeurs.

Si les banques centrales devaient revenir dans le jeu, ce serait une bonne nouvelle pour les marchés financiers. Forts de ces nouvelles injections de monnaie et d’un environnement normalisé, les opérateurs boursiers devraient retrouver les conditions des années 2012-2014 suivant le « watever it takes » de M. Draghi, ou 2016-2018 (QE de la BCE) où les marchés actions montaient régulièrement. Une politique monétaire progressivement modifiée.